Premessa

Dopo i mitici “successi” al Consiglio Europeo del 21 luglio, celebrati con l’innalzamento di un temporaneo Arco di Trionfo a Giuseppe Conte, come vuole la tradizione romana, si scopre che la presunta vittoria forse è solo virtuale. I racconti a volte hanno le gambe molto corte e dopo un po’ non camminano più e la verità viene a galla. Il Recovery Fund sta diventando Fund recovery. Vale la pena di dare un’occhiata al documento originale del 21 luglio del Consiglio Europeo, che si trova qui: https://data.consilium.europa.eu/doc/document/ST-10-2020-INIT/it/pdf

A parte gli sconti sulle quote concessi ai Paese frugali (chiamali frugali…) e le nuove tasse che la UE vuole per se (così noi poveri elettori pagheremo tasse a comuni, province, regioni, Stato e UE, manca solo quella all’ONU, che c’è, ma nascosta).

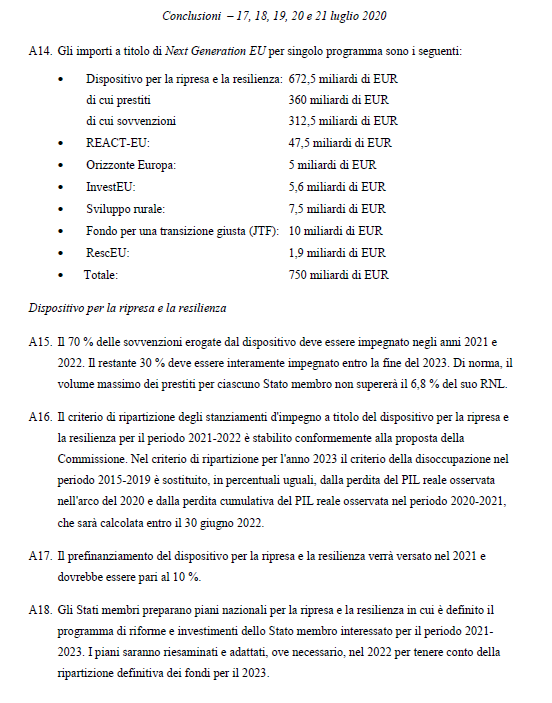

La lettura non è agevole, quello che sta scritto non ha nulla a che vedere con quello che ci hanno raccontato in questi giorni, forse i TG hanno letto un documento dell’anno scorso oppure i media hanno creduto agli uffici stampa dei politici europei. Fatto sta che le cose stanno diversamente, come esempio propongo pagina 5 del documento ufficiale, qui riportata come immagine, dove si trovano le cifre reali e le prescrizioni:

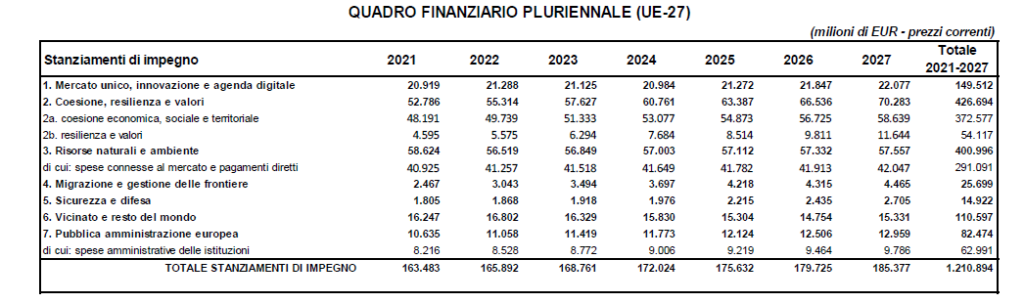

Le cifre sono grosse mentre quello che può arrivare in tempi ragionevoli è pochissimo. Alla fine del 2021 potrebbe esserci la possibilità, se tutto va bene, che il bilancio sia approvato, che i singoli Stati non si oppongano in fase di approvazione definitiva, di avere un’anticipazione del 10%. Nel 2023, quando il meccanismo sarà interamente definito si dovrebbe entrare a regime. Entro il 2022 occorre impegnare i fondi assegnati con tutti i controlli previsti dalla Commissione. Sia chiaro, impegnare non vuol dire spendere, significa che devi lavorare molto a realizzare progetti e provvedimenti di spesa rispettando tutte le procedure europee, quindi sotto il controllo di loro organi Tecnici. Avremo una o più Troike a cui rendere conto. Per questo ci concedono l’anticipo del 10%, per pagare le spese dei nuovi progetti, che intanto sono da mettere in conto sul Bilancio dello Stato 2020. Poi, potrebbero arrivare i Fondi a partire dal 2023 a seguire, a stato di avanzamento lavori, se la Troika acconsentirà, come da tabella sottostante.

Di seguito la seconda parte dell’articolo di F. Gonni (il precedente è qui).

Di seguito la seconda parte dell’articolo di F. Gonni (il precedente è qui).

Recovery Fund – 2° parte

Fabrizio Gonni

Molti europeisti hanno commentato che con l’emissione di “Eurobond” la UE automaticamente diventerebbe un’Unione Federale. Non è così: per l’adozione di una politica unita di emissione di Eurobond, occorre modificare profondamente gli accordi di Maastricht, per dare origine a una UE diversa. La parola Eurobond non è mai stata ufficialmente usata, pertanto questo Recovery Fund è figlio di un trattato temporaneo fra i Paesi aggregati in vari gruppi: un asse franco-germanico, base portante della UE, il gruppo dei falchi o dei frugali, che comprende, oltre l’Olanda, altri paesi nordici e l’Austria, il gruppo di Visegrad e i Paesi dell’est della UE. I Paesi mediterranei oltre l’Italia: la Spagna ha una politica ambigua, la Grecia e il Portogallo non contano nulla.

C’è da tenere conto della recente sentenza della Corte Costituzionale tedesca, che definisce la UE non come unione federale, ma come risultato ed effetto di un accordo politico e istituzionale fra Paesi sovrani. In questa ottica, il Recovery Fund non cambia le norme di Maastricht, ma rimane solo un accordo politico temporaneo fra i Paesi della UE, essendo relativo unicamente a un contributo finanziario per lo sviluppo economico e infrastrutturale dei vari Paesi, che sono stati colpiti da una recessione del PIL causata dalle varie chiusure per difendersi dalla epidemia del virus Covid 2. Nulla di più. Sembra quindi logico che questi contributi siano concessi ai Paesi tramite un controllo Europeo della loro destinazione, in modo da non essere spesi in provvedimenti politici temporanei.

Ma il controllo sovranazionale sull’uso di questi fondi fa intuire una situazione simile a quella del Fondo Monetario Internazionale che presta soldi ai paesi africani in default, e controlla come li spendano e come possano rimborsarli. Analizzando l’accordo di Recovery Fund, alla luce della attuale situazione monetaria e finanziaria internazionale, questo accordo sembra figlio di una concezione monetaria del passato, del Maastricht di 20 anni fa.

UNA CONCEZIONE VECCHIA

Negli anni 1990–2000, in piena era neoliberista, si credeva nello sviluppo dell’economia libera , nell’abolizione degli interventi statali, nel controllo della quantità del Debito Pubblico, nei bilanci statali (quasi) in pareggio, nei tassi remunerativi, sia quelli primari sulla moneta e quindi anche nel rendimento dei Titoli di Stato. Oggi la situazione dei Debiti Pubblici è aggravata; in Europa è attorno al 100% del PIL, non parliamo dell’Italia, ma anche negli USA il Debito Federale si attesta poco sopra il 100% . Poi ci sono i Debiti occulti: nei paesi “ Federali” come USA e Germania, vi sono anche i debiti dei singoli Stati USA e quelli dei Laender tedeschi, che non appaiono nei numeri riportati dai giornali al pubblico e sono riservati. Altri debiti occulti sono quelli dei privati cittadini, debiti concentrati nei mutui immobiliari e nei prestiti per gli acquisti di beni temporanei o di consumo, automobili, elettrodomestici, e così via. Considerando tutti questi Debiti aggregati, la situazione italiana è migliore di quella della Francia, forse alla pari con la Germania, migliore di quella dell’Olanda, Belgio e altri Paesi. Dovrebbe essere migliore anche di quella degli USA, dove i debiti privati sono molto elevati .

Le altre due grandi economia mondiali, Giappone e Cina, hanno un Debito Pubblico rispettivamente del 200% e del 250 % sul loro PIL. E’ possibile perché le loro Banche Centrali dipendono dai Governi e acquistano grandi quantità di Titoli, monetizzandoli direttamente.

Il Giappone ha un tasso primario sullo Yen minimo, attorno allo zero; la Cina invece applica sullo Yuan un tasso elevato, attorno al 5%, per assicurare un rendimento alle altre banche cinesi ed ai privati sottoscrittori. Per riprendesi dalle crisi, specie quella del 2007/8 la FED USA e la BCE UE hanno abbassato a livello quasi zero i tassi primari sulla moneta e hanno introdotto i Quantitative Easing, acquistando Titoli nel portafoglio delle banche, pagandoli con nuova moneta emessa. Varie analisi americane hanno evidenziato che la crescita smisurata del Debito Pubblico è stata dovuta al fenomeno dell’anatocismo, cioè al cumulo degli interessi passivi sugli interessi, a partire dai primi anni 1990 e non tanto alla spesa annuale a deficit dello Stato. In Europa non si trovano studi e pubblicazioni su tale fenomeno di anatocismo, ma si può presumere che sia avvenuto lo stesso; pertanto se le Banche Centrali applicano un interesse primario sulla moneta pari a zero o negativo, lo fanno per abbassare i tassi dei Titoli e limitare la crescita degli interessi passivi. E questa è una politica monetaria che vedremo continuare almeno per i prossimi 10 anni. Resta il problema dell’ammontare dei Debiti pubblici, gravati dall’anatocismo degli interessi maturati negli ultimi 30 anni. Come fare ?

Aneddoto

Roma: Giulio Cesare, dopo la guerra civile e la vittoria su Pompeo, arrivò a Roma e trovò l’economia massacrata dai debiti degli anni di guerra. Introdusse una riforma dei debiti e tagliò gli interessi passivi e il meccanismo dell’anatocismo, dando sviluppo alla economia reale. Peccato che molti Senatori, persero il denaro delle rendite degli interessi sui prestiti che avevano concesso. Alcuni dei 13 senatori che uccisero Cesare in Senato avevano perso un sacco di soldi.